妻と人生設計を共有し、将来資産の枯渇がないようにしたい

お客様のプロフィール

40代男性/金融資産3,600万円/家族構成:配偶者・お子様2人/運用経験・知識ともにあり

ご相談内容

■ 将来、金融資産が枯渇しないプランニングをして欲しい

■ 奥様が金融初心者のため、奥様同席で面談をすることで家庭のライフプランを共有したい

■ 奥様の保険の解約資金について、「運用すべきか」「運用する場合の最適な運用方法」を教えて欲しい

アドバイス(抜粋)

【ライフプランニングとご夫婦による共有】

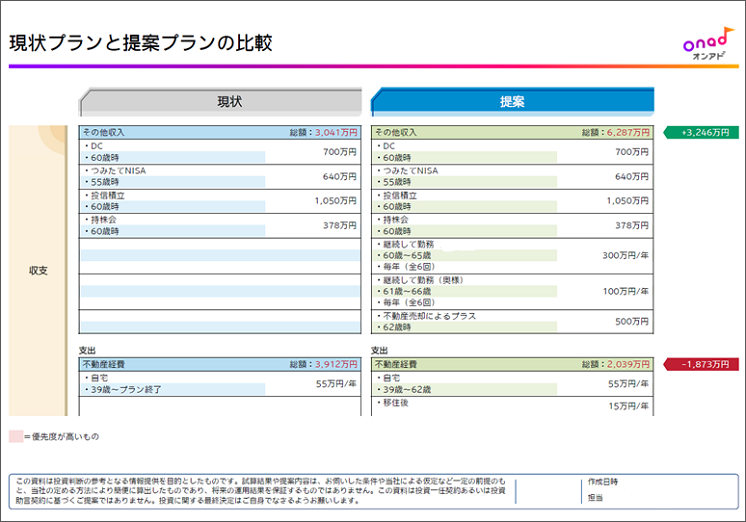

ライフプランシミュレーションを作成し、現在~100歳までの収入と支出を可視化

現状のプランでは3,500万円程度不足することを認識

ご夫婦でお子様の教育プランやそれらにかかる費用を確認

退職後の移住とリフォームのタイミング、発生費用について共有

・死亡保障について

ご夫婦ともに万が一があったとしても、不足はないことを確認

むしろ奥様は必要以上の死亡保障を備えているため、団体保険の加入をやめても問題ないことを共有

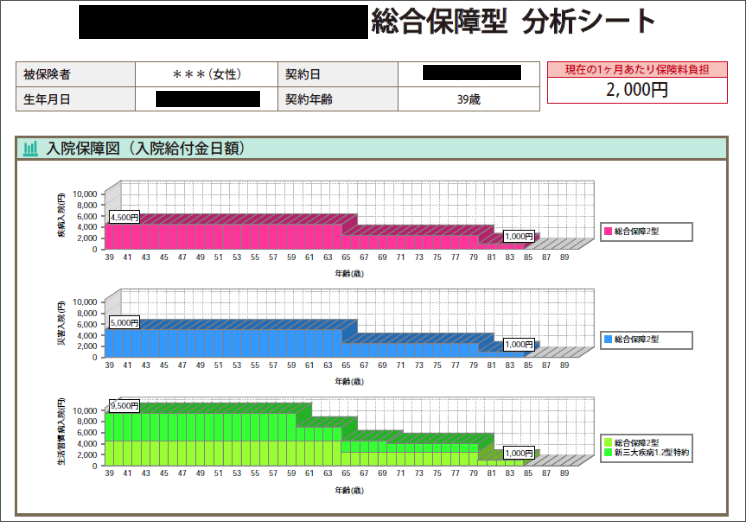

・医療保障について

奥様が現在加入の保険を解約し、共済に切り替え予定であったが、共済では65歳以降の保障が薄くなってしまうリスクを共有

現在加入中の保険は必要な保障を満たしており、保険料も安く、終身での医療保障となるため解約する必要性はないことをお伝え。解約した場合に備えて、必要な保障金額や商品選択のポイントもアドバイス

・退職時期について

漠然と60歳で退職とお考えであったが、キャッシュフローの観点より、お子様が大学を卒業される62歳まで延長されることを推奨

【奥様の資産運用について】

運用経験・知識、資産、年齢、リスク許容度などから、一括投資ではなく長期積立分散投資をご提案

まずは税制優遇のある、つみたてNISAとiDeCoについてそれぞれのメリット、デメリットを解説

現在のお客様の状況を鑑み、つみたてNISAから始めることを推奨

総合的なプランニングで、お客様自身で実行できる対策のみで3,500万円程度の不足から、1,500万円程度余裕のあるプランとなる

お客様の声

■ 金融のプロから客観的にアドバイスをしてもらうのは、思いのほか重要だと認識した。

■ 私がある程度のプランを作成していたが、それだと妻は真剣に聞いてくれない。プロに話をしてもらうことでしっかり共有でき、価値があると感じた。

■ アドバイザーの方には事前に、「妻が金融初心者のため、少しでも理解を深めてもらいたい」、「今後の夫婦の人生設計に生かしたい」という2点の悩みを共有できていたので、無駄のない有意義な面談だった。

ご留意事項

有料相談の事例となります。

本事例に記載の内容が全てのお客様にあてはまるわけではございません。